Índice

El papel de la Dirección Financiera en la transformación digital de la pequeña y mediana empresa.

El área financiera ha superado ya, desde hace tiempo, la clásica función de la llevanza de la contabilidad y de las operaciones bancarias. De hecho, hoy en día los directores financieros tienen ante sí verdaderos retos ya que sus funciones, dentro de la estrategia general de la organización, son esenciales y afectan al cumplimiento de los objetivos. Podemos decir, abiertamente, que son líderes en la trasformación digital de las organizaciones. ¿Por qué?

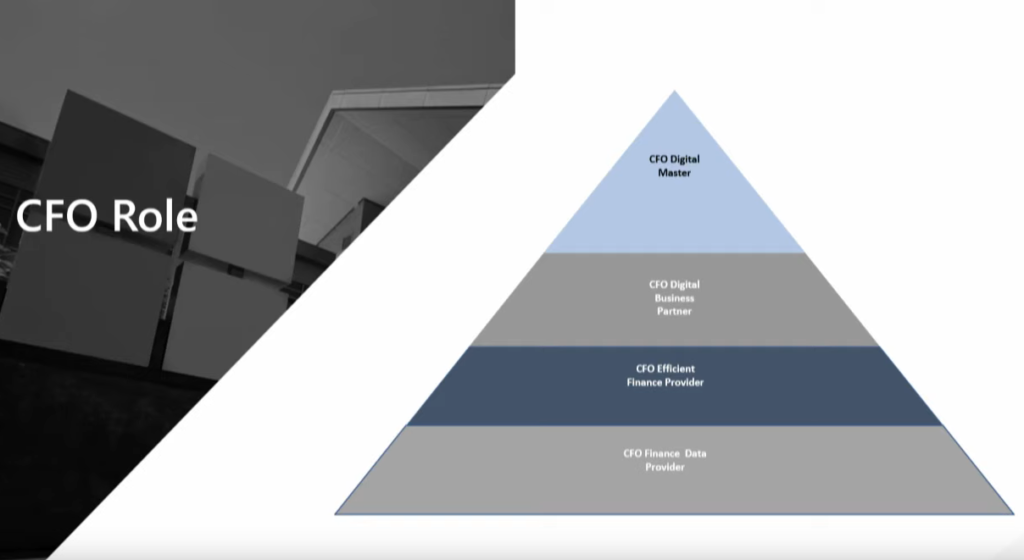

En esta reflexión nos parece muy interesante echar mano de

esta imagen que ilustra la evolución de la transformación financiera:

No te pierdas este video de Unai Alejandre, Senior Finance Controller en Microsoft, en el que explica con muchísima claridad cuál es el nuevo rol del director financiero, con aplicabilidad en la pequeña y mediana empresa.

La base (CFO Finance Data Provider) refleja la época en la que el director financiero se dedicaba a hacer apuntes contables, ejecutar procesos financieros y recopilar datos para informar al resto de departamentos acerca de la evolución del negocio a partir de informes y estadísticos que, en muchas ocasiones, resultaban muy costosos de elaborar.

En este caso el Director financiero fundamentaba su trabajo con el ERP o con las aplicaciones convencionales de contabilidad, facturación o gestión de nóminas. El segundo nivel (CFO Efficient Finance Provider) refleja la evolución del director financiero asumiendo tareas que aportan valor a la organización, al tiempo que se interrelaciona proactivamente con otros departamentos y la Dirección de la compañía. Se llega así a un tercer estadio (Business Partner) en el que el Director Financiero habla ya de “negocio” y desempeña un papel muy activo en la estrategia corporativa.

En estas dos últimas capas la organización experimenta una mayor productividad del empleado basada en la eficiencia en las comunicaciones, el trabajo colaborativo, la agilidad en la actividad análisis de datos… Finalmente, la cima de la pirámide (CFO Finance for Digital World) refleja el escenario más avanzado en el que la Dirección Financiera es quien se anticipa a las decisiones y es promotora de la digitalización de la compañía. En estos casos, los proyectos tecnológicos de las grandes corporaciones hablan de inteligencia artificial, machine learning… El director financiero juega un papel crucial en la estrategia empresarial: es un perfil conectado, estratégico y más informado que nunca.

Consejos para una estrategia financiera efectiva.

1. Automatizar procesos. Hay muchas tareas periódicas que no requieren la atención permanente del supervisor contable / financiero, como la generación de documentos fiscales, o los estados bancarios. Cada organización debe seleccionar aquellos procesos que no requieren atención específica y automatizarlos (creando alarmas en caso necesario) para centrarse en las actividades que sí generan valor para la empresa.

¿Confías plenamente en los datos de tu sistema de gestión? La mejora de los procesos de negocio pasa por tener puestos de trabajo modernos, conectados y automatizados.

2. Analizar los estados contables para adelantarse a las decisiones. Tener siempre actualizado el balance y otros estados contables es una tarea decisiva para poder conocer la salud financiera de la empresa: liquidez, tesorería, apalancamiento financiero, ratios de solvencia… Tener estos datos presentes a través de informes automatizados, indicadores (KPI’s) y cuadros de mandos, unidos, si fuera necesario a la capacidades predictivas (aprendizaje automático e inteligencia artificial) incorporadas al ERP a través de servicios en la nube, permiten al responsable financiero adelantarse a situaciones futuras y tomar decisiones más acertadas.

3. Trabajar con una gestión presupuestaria dinámica. La dirección financiera moderna trabaja con presupuestos dinámicos, que van modificándose conforme cambia la situación interna / externa del negocio.

4. Analizar a fondo los costes. La rentabilidad de una empresa siempre depende de los ingresos y los gastos. Una tarea analítica fundamental del responsable financiero (o del responsable de control de gestión si lo hay) es la de conocer cuál es la estructura de costes para cada proceso que se realice. Detectar ineficiencias o extra-costes en la empresa permite ajustar la cuenta de resultados y mejorar la rentabilidad.

¿Estás rentabilizando el valor de tus datos corporativos? Apoyándote en la tecnología adecuada te aseguras el acceso a datos fiables y en tiempo real para tomar decisiones rápidas y mejores. Te damos las claves en este dossier.

5. Analizar las fuentes de financiación y tesorería. El análisis de las fuentes de financiación con la ayuda de una solución de gestión financiera moderna nos ayuda a conocer si estamos financiándonos en exceso de forma externa (y con un extra-coste), o si resulta más conveniente apoyarse en financiación propia. Establecer el nivel de tesorería adecuado (niveles mínimos nos crean problemas de pagos y niveles altos nos generan costes innecesarios) es ahora más fácil con las nuevas soluciones ERP. También es fundamental revisar a fondo las inversiones estratégicas (por ejemplo, los activos fijos, como maquinaria).

6. No descuidar las políticas de cobros y pagos. No solo hay que vender, también hay que cobrar y pagar. La labor de un responsable financiero en es la de asegurar que el plazo de pago sea el más largo (en general) y que el de cobro el más corto. De esta manera, se evitan cortocircuitos indeseables de tesorería. Estos periodos de cobros y pagos deben establecerse cliente por cliente y proveedor por proveedor. Integrar el software financiero y de operaciones (ERP) con el CRM de ventas permite realizar esto de forma sencilla y en tiempo real, creando alarmas que avisen con antelación de posibles desfases. Se ha de evitar en todo caso, trabajar con información en silos, recogida en distintos sistemas desconectados entre sí.

8. Evitar silos de información y datos dispersos en múltiples sistemas. Todas las actividades de la empresa tienen su impacto en las finanzas. Lo ideal es que todas las áreas estén integradas en un solo sistema, pero es clave en el área de operaciones (finanzas, fabricación, logística, compras y ventas) porque la relación es directa. También es recomendable vincular la información de un CRM que permita al director financiero realizar un seguimiento de la situación individual de cada una de las oportunidades abiertas.

La tecnología como aliado estratégico

Mucha de la información de la que dispone el responsable financiero es relevante a la hora de que otros responsables tomen decisiones. Pensemos en una reunión comercial, una negociación con un proveedor o la valoración de compra de una máquina. En estos casos, si la información no está disponible cuando se necesita, se pueden perder oportunidades, o tomar decisiones incorrectas.

Rentabiliza por fin tus datos corporativos. Accede a cuadros de mando fiables en tiempo real y toma las mejores decisiones. Descubre Dynamics 365 Business Central, la nueva generación de Microsoft Dynamics NAV (Navision)

El director financiero tiene que contar con una solución de gestión que dé acceso a dicha información a quien la necesita, facilitando la colaboración. Y, además, debe facilitarla cuando la necesite (a través de cualquier dispositivo: smartphone, laptop, tablet…).

Al igual que en otros procesos de la empresa, la actividad financiera ha ido ganando en complejidad y enfrentándose a situaciones cambiantes en el mercado. Controlar y medir todas las variables que son relevantes para la toma de decisiones estratégicas sin la utilización de programas informáticos específicos resulta impensable en una organización moderna.